تا پیش از انقلاب اسلامی، ارزش دلار حدود ۷۰ ریال بود. از آن پس، سالی نبود که ارزش ریال در برابر دلار فرونپاشد و مرزهای نمادین را یکی پس از دیگری نپوید؛ ۱۰ هزار تومان در مرداد ماه ۱۳۹۷ و ۲۰ هزار تومان در تیر ماه ۱۳۹۹ و ۳۰ هزار تومان در خرداد ۱۴۰۱.

ارزش ریال در برابر دلار بازهم سقوط خواهد کرد. این سیاهنمایی نیست. حساب دو دو تا چهارتای اقتصاد است. در هر بازاری، بسته به اینکه عرضه کمتر یا بیشتر از تقاضا باشد، بها بالا و پایین میرود. روزگار بازار ارز در ایران هم همین است. عرضه دلار کمتر از تقاضا و برعکس، عرضه ریال بیش از تقاضا است و بهناچار، ارزش ریال در برابر دلار همواره کاهش مییابد.

در این نوشته به عرضه و تقاضای دلار و ریال در ایران میپردازیم. نخست از دیدگاه نظری، چندوچون بهای ارزها را بررسی میکنیم و سپس نشان میدهیم که چرا و چگونه تمامی دولتهای جمهوری اسلامی در فروپاشی بهای ریال در برابر دلار دست داشتند. به دیگر سخن، مقصر اصلی از بین رفتن قدرت خرید ایرانی برای برآورد نیازهای روزانهاش نظام ولایی است.

بهای ارز چگونه تعیین میشود؟

نرخ برابری ارز در قدرت خرید آن است. قدرت خرید مقدار پولی است که برای به دست آوردن کالا یا خدماتی میباید پرداخت. مثلا بههنگام آخرین بازنگری این نوشته در ۶ خرداد ۱۴۰۱، بهای گوشت قرمز گوسفندی و گوساله در ایران حدود ۲۵۰ هزار تومان و در آمریکا، حدود ۲۰ دلار بود؛ یعنی برای خرید گوشت قرمز، قدرت خرید ۲۵۰ هزار تومان برابر ۲۰ دلار است و به دیگر سخن، هر یک دلار ۱۲ هزار و ۵۰۰ تومان میارزد. اما برای تعیین نرخ برابری ارزها، میباید بهجای یک کالا، سبدی از کالاها را در نظر گرفت.

جدول ۱ نمونهای از یک سبد با سه کالا است. حسابهای ما در اینجا سرانگشتی و برای توضیح نظری است. روشن است که برای سنجش قدرت خرید ارزها، میباید سبدی با کالاهایی بسیار بیشتر در نظر گرفت و نیز بهای هر کالی را در گستره بازارهای محلی هر کشوری بررسی کرد. این را هم باید بدانیم که نرخ برابری ارزها همواره یکسان نیست و عوامل زیادی بهویژه عرضه و تقاضا بر آن تاثیر میگذارند.

|

|

ایران (تومان) |

فرانسه (یورو) |

آمریکا (دلار) |

برای قدرت خرید |

فیله مرغ- یک کیلوگرم |

۱۱۶۰۰۰ |

۱۴.۷۰ |

۱۰.۵۰ |

۱ یورو (۱.۴ دلار- (۷۸۹۱ تومان |

شیر کمچرب- یک لیتر |

۲۸۰۰۰ |

۱.۱۶ |

۱.۵۰ |

۱ یورو (۱.۲۹ دلار- (۲۴۱۳۸ تومان |

روغن زیتون- یک لیتر |

۱۸۳۸۰۰ |

۶.۲۹ |

۵.۴۶ |

۱ یورو (۰.۸۷ دلار- (۲۹۲۲۱ تومان |

ماخذ: برای ایران: دیجیکالا، برای فرانسه مونوپری (Monprix)، برای آمریکا والمارت (Walmart) |

||||

اگر عرضه پول ملی در کشوری افزایش یابد، بدون آن که تولید بیشتر کالا و خدمات پشتوانه آن شده باشد، قدرت خرید آن پول در بازار داخلی و سپس در بازار خارجی در برابر دیگر ارزها کاهش مییابد. چرا که میزان پول بیشتری در گردش است، اما موجودی کالا و خدمات همان است که بود. یعنی اینکه از این به بعد برای خرید همان کالا میباید پول بیشتری داد.

تاثیر افزایش نقدینگی بر قیمت کالاها دیروزود دارد، اما سوختوسوز ندارد و پس از مدتی، همه بازارها را درمینوردد و به افزایش عمومی قیمتها میانجامد. فرایند سقوط ارزش پول ملی در بازار داخلی همین است و در بازار خارجی هم ادامه مییابد تا آنجا که برای خرید کالا یا ارز خارجی میباید پول ملی بیشتری داد. این هم یعنی سقوط ارزش یک ارز در برابر ارز دیگر.

به عرضه پرداختیم؛ به تقاضا هم بپردازیم که بر ارزش پول ملی یک کشور در داخل وخارج مرز تاثیرگذار است. اگر در کشوری، تولید کالا و خدمات بیشتر شد و میزان پول همان که بود، ماند، ارزش پول و قدرت خرید آن افزایش مییابد؛ چرا که برای تولید بیشتر، پول کمتری در دست است. این فرایند از بازارهای داخلی به بازار برونمرزی کشیده میشود. هرچه تقاضای بینالمللی برای کالاهای کشوری بیشتر باشد، ارزش پول آن کشور بیشتر میشود. چرا که کشورهای دیگر بر تقاضای خود برای ارز کشور تولیدکننده میافزایند تا کالایش را بخرند.

تفاوت نرخ بهره هم میتواند بر تقاضای یک ارز و قدرت خرید آن تاثیر بگذارد. اگر مثلا فدرال رزرو در آمریکا نرخ بهره را افزایش دهد و بانک مرکزی اروپا آن را ثابت نگه دارد، تقاضای سرمایهگذاران برای دلار بیشتر میشود و در پی آن، ارزش دلار در برابر یورو اروپا افزایش مییابد. البته افزایش بهای دلار ممکن است به افزایش بهای کالاهای آمریکایی هم بینجامد و از توان رقابتی این کالاها در بازارهای بینالمللی بکاهد.

از دیدگاه نظری نشان دادیم که چگونه عرضه و تقاضا بهای ارز را تعیین میکنند. اکنون بدین بپردازیم که چرا همواره عرضه دلار در بازار ایران کمتر و تقاضا برای آن بیشتر میشود. این فرایند نشان میدهند که چگونه ریال در برابر دلار همواره سقوط میکند و تا ساختار اقتصادی تغییر نکند، ارزش ریال همچنان در حال فروپاشی خواهد بود.

عرضه نزولی دلار در بازار ارزی ایران

ارز پول خارجی است که غیرایرانیها در ازای خرید کالای ایرانی به ایران میپردازند. نفت مهمترین کالای ایرانی برای به دست آوردن درآمد ارزی است. درآمد نفتی در اختیار بانک مرکزی قرار میگیرد و بانک مرکزی هم بخشی از آن را بسته به تصمیمهای دولتی و حکومتی، به بازار داخلی عرضه میکند؛ اما هماکنون فروش نفت به عنوان سرچشمه اصلی درآمد ارزی، با دو مشکل اصلی روبهرو است.

یکی آن که در پی تنشافروزی نظام ولایی با جهان، فروش نفت ایران در بازار جهانی و پرداخت و دریافت بهای آن در شبکههای مالی بینالمللی تحریم است. حتی اگر نظام ولایی موفق شود نفت تحویل دهد، کشور دریافتکننده نمیتواند بهای آن را به ارز بهحساب جمهوری اسلامی واریز کند و بهجای آن، حسابی اعتباری میگشاید تا جمهوری اسلامی همتراز آن از کشور خریدار کالایی که تحریم نیست، وارد کند.

با وجود این، گویا با آمدن جو بایدن به کاخ ریاستجمهوری آمریکا در کار فروش نفت ایران گشایشی ایجاد و بدون برداشتن رسمی تحریمها، به جمهوری اسلامی پروانه داده شد که روزی چند هزار بشکه نفت بفروشد و درآمد آن را دریافت کند . اگر هم این خبر راست باشد، این مقدار درآمد نفتی پاسخگوی نیازهای جمهوری اسلامی نیست؛ چه رسد به آنکه در بازار ارزی داخلی سرریز شود.

افزون بر سختی فروش نفت ایران در بازار جهانی، در پی نبود سرمایهگذاری درخور، میدانهای نفتی قدیمی بهروز نشدند و میدانهای نو به راه نیفتادند و از همین رو، توان تولید و صادرات نفت در دوران جمهوری اسلامی همواره کاهش یافت و به میزانی کمتر از پیش از انقلاب رسید. به دیگر سخن، جمهوری اسلامی حتی بدون تحریم هم به میزان توان میدانهایش نفت و گاز تولید نمیکند و نمیفروشد و این هم زیانی به درآمد ارزی ایران است.

آیا عرضه کمتر نفت تحریمی ایران باعث نمیشود که بهای نفت در بازار جهانی افزایش یابد و نظام ولایی کاهش مقدار صادرات خود را با افزایش بها جبران کند؟ پاسخ منفی است؛ چون جمهوری اسلامی به هر روی نمیتواند درآمد ارزی فروش نفت را، چه کم و چه زیاد، دریافت کند. وانگهی صادرات نفت جمهوری اسلامی هم کاهش یافته و از این رو، سایر کشورهای تولیدکننده میتوانند کمبود صادرات نفت ایران در بازار جهانی را جبران کنند. سرانجام اینکه هرچه بهای نفت افزایش یابد، تولید دیگر میدانها و نیز تولید نفت غیرمتعارف صرفه اقتصادی خواهد داشت و نفت بیشتری به بازار جهانی وارد خواهد شد.

پرسش دیگر اینکه نظام ولایی همچون گذشته نفت تولید و صادر نمیکند و به درآمد ارزی درخوری نمیرسد، اما این نیز هست که بهای نفت فروختهشده و دریافتنشده در حسابهای ارزیاش ذخیره میشوند. آیا جمهوری اسلامی نمیتواند از آنها برداشت کند؟ برای پاسخ بدین پرسش نخست باید دانست که ذخیره ارزی نظام ولایی چقدر است.

صندوق بینالمللی پول در گزارشی، ذخیره ارزی ایران در سال ۲۰۱۱ (۱۳۹۰) را حدود ۱۰۲ میلیارد دلار برآورد میکرد. امروز، این رقم را تا ۱۸۰ میلیارد دلار هم برآورد کردهاند. اما مشکل همان است که بود؛ نپیوستن جمهوری اسلامی به کارگروه اقدام مالی افایتیاف (FATF) برداشت و پرداخت پول ایران در شبکههای مالی و بانکی بینالمللی را اگر نه ناممکن، دستکم دشوار کرده است.

اما این هم هست که اگر این ذخیرههای ارزی قفلشده آزاد شوند، دست جمهوری نیز برای مدتی باز خواهد شد. برای مدتی، چون سختیها ساختاریاند و نه موردی که با تنخواهگردانی به راه افتد، نیاز به ارز برای هزینههای درون و مرز فراوان است و بدون تولید و دادوستد با جهان که دورنمای تحقق هیچ یک وجود ندارد، جمهوری اسلامی بر سر گنج هم نشسته باشد، پس از مدتی بیپول میشود. مگر در دوران محمود احمدینژاد که جمهوری اسلامی به بزرگترین درآمدهای نفتی تاریخ ایران دست یافت، نتیجهای جز تورم و فقر فزاینده به جا گذاشت؟

بخش خصوصی یا غیر حکومتی هم ممکن است درآمد ارزی داشته باشد. اما این بر بازار ارز تاثیرگذار نخواهد بود. نخست بدین دلیل که کم است و دوم آنکه بسیاری از صادرکنندگان ارز را نمیفروشند؛ چون بهای آن همواره افزایش مییابد یا آن را به همان نرخ آزاد بازار و نه نرخ رسمی دولتی میفروشند. نمونه آن صادرکنندگان غیرنفتیاند که بسیاری از آنها حتی مواد اولیه خود را با ارز دولتی میخرند اما پس از فروش در فرنگ، درآمد ارزی خود را بهآسانی به کشور بازنمیگردانند و به بازار داخلی عرضه نمیکنند.

به عرضه دلار در بازار درون مرز پرداختیم؛ به عرضه ریال هم اشارهای کنیم. چون یکی دیگر از دلیلهای کاهش ریال در برابر دلار، عرضه یا نقدینگی زیاده ریال است که از ارزش آن بسیار میکاهد. نمیشود رشد اقتصادی یکرقمی هم نباشد و رشد نقدینگی همواره دورقمی باشد و ارزش ریال در برابر دلار سقوط نکند.

بر پایه همه آنچه آمد، عرضه ارز دلار در ایران بسیار کمتر از تقاضا برای آن است و از همین رو، بهای آن افزایش مییابد.

این از داستان عرضه ارز در ایران؛ حالا به تقاضای ارز در کشور بپردازیم.

Read More

This section contains relevant reference points, placed in (Inner related node field)

تقاضای فزاینده برای دلار در بازار ارزی ایران

تقاضای ارز در ایران برآمده از تقاضای دستگاههای دولتی و حکومتی و نیز بخش خصوصی است که به هر دو میپردازیم.

تولید در نظام ولایی ناکارامد است و از همین رو، تقاضای دولت برای ارز بهمنظور واردات کالاهای اساسی بسیار بالا است. دولت بهای کالاهای اساسی وارداتی را به ارز میپردازد اما بهای آن به ریال را بر پایه نرخ کمتر دولتی حساب میکند و به بازار میفرستد. چرا که قدرت خرید مردم کم شده است و نمیتوانند بهای فزاینده کالاهای موردنیازشان را بپردازند. تورم بهویژه در کالاهای خوراکی، بسیار بالا است و مردم هر روز با آن مواجهاند.

دولتهای ولایی میترسند که اگر کالاهای اساسی وارداتی را به نرخ واقعی به بازار داخلی عرضه کند، مردمی که قدرت خریدشان کم شده است و نمیتوانند بهای فزاینده کالاهای را بپردازند، همچون دی ماه ۱۳۹۶ و آبان ماه ۱۳۹۸ به خیابانها بریزند و اعتراض کنند. البته حاکمیت نظام ولایی از سرکوب پروایی ندارد، اما هزینه واردات به ارز دولتی را به هزینه گسست و رویارویی بیشتر با مردم در درون مرز و آبروریزی در برون مرز ترجیح میدهد.

سیاست ارزی چندنرخی در نظام ولایی برانگیزنده رانت ارزی هم بوده است. بدین ترتیب که کسان و نهادهایی میتوانستند ارز ارزان به نرخ دولتی بخرند و آن را در بازار آزاد به بهایی گرانتر بفروشند و بدین ترتیب به سودهای کلان دست یابند. بر تفاوت هزینه میان نرخ واقعی و نرخ دولتی ارز، میباید هزینه فزاینده واردات غیررسمی را هم افزود. چرا که تحریم گسترده و انزوای ایران باعث شد بسیاری از فروشندگان خارجی کالاهای خود را به نظام ولایی وامانده گرانتر بفروشند.

در بازار داخلی ایران، تقاضای بازیگران اقتصادی جامعه مدنی هم برای دلار و هم برای دیگر ارزهای خارجی بسیار بالا است. زیرا آنها در پی رکود و فضای تیره کار و اشتغال در ایران، میکوشند تا با تبدیل ریال و ارزش کاهندهاش به دلار و ارزش فزایندهاش، قدرت خرید خود را حفظ کنند.

تبدیل ریال به دلار به دوگونه است؛ یکی آن که متولیان اقتصادی بیاعتماد به اقتصاد ملی در همان ایران ریال خود را به دلار تبدیل کنند و بماند. تبدیل پول ملی به پول خارجی گونهای از مهاجرت ارزش است. بسیاری از متصدیان بخش خصوصی که نمیتوانستند برای واردات خود از راه شبکههای بانکی دلار تهیه کنند، به بازار آزاد داخلی روی آوردند و بر تقاضای ارز خارجی افزودند.

دوم اینکه مجریان اقتصادی عملا به خروج سرمایه روی میآورند. در سال ۱۳۹۶، خروج سرمایه از ایران رکورد زد؛ یعنی سال لولایی دور نخست و دور دوم ریاستجمهوری حسن روحانی؛ ۲۷ میلیارد دلار. بدین ترتیب رکورد ۲۵ میلیاردی خروج سرمایه در سال ۱۳۸۹، نخستین سال دور دوم زمامداری محمود احمدینژاد شکسته شد. از آغاز ریاستجمهوری محمود احمدینژاد تا تابستان ۱۳۹۷،به میزان ۱۸۰ میلیارد دلار سرمایه از ایران خارج شد.

افزون بر مجریان اقتصادی، بسیاری از مردمان عادی هم در پی خرید و نگهداری دلارند. اما چرا؟ مگر نه اینکه هرچه در کشور میخرند به ریال است؟ این درست، اما آنها به تجربه دریافتهاند که بهای کالای موردنیازشان همواره افزایش مییابد و ارزش ریالشان اگر چیزی از آن مانده باشد، همواره کاهش مییابد. از همین رو، هرگاه بتوانند، کالایی همچون ارز میخرند و نگه میدارند که بهایش همپای تورم و بلکه بیش از آن افزایش مییابد و بدین ترتیب قدرت خریدشان حفظ میشود.

مردم دیگر به رفتن این رئیسجمهور و آمدن آن دیگری و اینکه روزگار بهتر میشود، اعتماد و امیدی ندارند. کی و کجا چنین شد؟ آنها در پی ارزشی ماندگار همچون ارزند. هرچه سختیها بیشتر شود، مردم از نظام ناامیدتر و بیشتر خواهان مهاجرت میشوند. خرید ارز در داخل مرز هم گونهای از مهاجرت بدون تغییر محل سکونت است. سوگیری مردم کوچه و بازار به دلار و یورو، هر بار که بتوانند، از همین رو است.

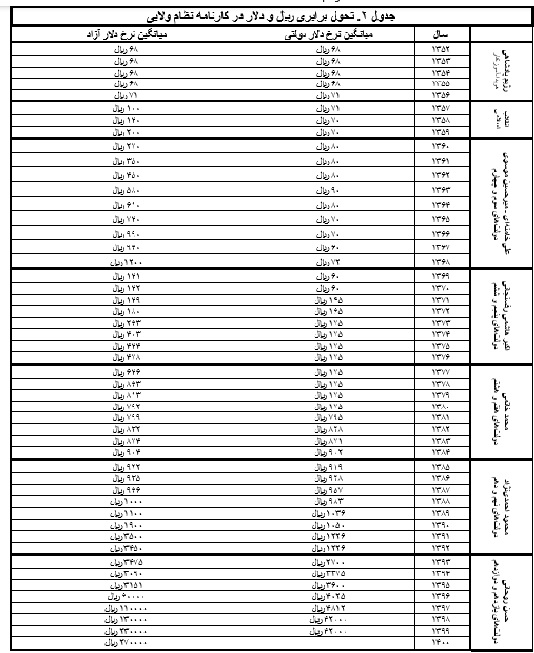

همچنان که جدول ۲ نشان میدهد، بهای دلار آزاد در جمهوری اسلامی همواره افزایش یافته است. قیمت دلار در همین دوره یک ساله زمامداری ابراهیم رئیسی هم بالا رفت. در زمان برگزاری مراسم تحلیف او در ۱۴ مرداد ۱۴۰۰ (۵ اوت ۲۰۲۱)، بهای دلار ۲۵ هزار و ۵۰۰ تومان بود. در آستانه دور هفتم مذاکرات هستهای ایران و گروه ۱+۴ در وین، به ۲۹ هزار و ۵۰۰ تومان و سرانجام در پی شکست گفتوگوها در حوالی دی ماه، نرخ فروش آزاد دلار در بازار تهران به بیش از ۳۱ هزارتومان رسید.

سخن پایانی

آیا نظام ولایی میتواند بازار ارز را آرام کند؟

گفته شد که عرضه دلار کمتر از تقاضا و برعکس عرضه ریال بیش از تقاضا است. در چنین شرایطی، روشن است که بهای دلار افزایش مییابد و ریال سقوط میکند. آیا نظام ولایی میتواند افزایش بهای دلار در برابر ریال را درمان کند؟

نه! چرا که درمان سقوط ریال راه و چارهای دارد که نظام ولایی به آن تن نمیدهد. یکی از راهکارهای پشتیبانی ریال در برابر دلار به راه انداختن رقابتی تولید ملی و رقابتی کردن آن برای صادرات به بازار جهانی است. برای این کار میباید از تنشها با جهان کاست تا دستکم نفت به فروش رود و رقابت برای تولید را آزاد کرد تا کالاهای ایرانی در بازار جهانی به فروش رسند. خواسته نظام ولایی کجا تنشزدایی و پیوستن به بازار جهانی است؟ برای این میباید اقتصاد ملی را از دست رانتخواران سپاه و بنیادهای مذهبی و آقازادگان برهاند. کدام دولت جمهوری اسلامی خواست و توان چنین کاری را دارد؟

دیگر راه چاره استقلال بانک مرکزی است تا از پول ملی پاسداری کند. از زمانی که پولهای ملی در جهان پشتوانه طلا ندارند، پاسداری از آنها به عهده بانک مرکزی است. بانک مرکزی مثلا میتواند با کاهش سرعت رشد نقدینگی ازسقوط ارزش ریال در برابر دلار جلوگیری کند. اما در نظام ولایی، همچون هر نظام خودکامهای، بانک مرکزی در حقیقت کارگزار حکومت است، نه نهادی مستقل.

چنین زنجیرهای از گمانهها با نظام ولایی شدنی نیستند. بسیار خوب! حال که نظام ولایی با سیاستهای اقتصادی نمیتواند، آیا با بگیروببند میتواند بازار و بهای ارز را کنترل کند؟

اگر نظام ولایی توانست با امنیتی کردن فضا، تقاضا برای لوازم آرایش، مشروب و ماهواره در ایران را از میان ببرد، تقاضای فزاینده برای ارز را هم میتواند کنترل کند. اما نمیتواند و برعکس، با این کار باز هم افزایش بهای ارز را برمیانگیزد. چرا که فروشنده با خود حساب میکند که فروش ارز برای او تنبیه و جریمه دارد و از همین رو، هزینه ریسک فروش ارز را روی بهای آن میکشد. خریدار هم در نبود عرضه کافی، همین بهای افزوده را خواهد پرداخت. سالها است که امنیتی کردن اوضاع برانگیزنده بهای ارز شده است.

حکومت ولایی بر صادرکنندگان هم فشار میآورد تا درآمد ارزی خود را به کشور بازگردانند و اگر نکنند، با آنها همچون متخلفان مالیاتی برخورد میکند. چنین سیاستی کارساز نیست. چرا که با توجه به تحریمها، اگر هم در شرایطی، صادرات ممکن باشد، دریافت درآمد آن به ارز و پول سختتر خواهد شد. از سوی دیگر، بسیاری از صادرکنندگان خواهند کوشید تا ارز بهدستآمده را در بازاری به فروش رسانند که قیمت آن از بهای ارز در بازار رسمی کشور بیشتر باشد.

حکومت نیز میکوشد تا با ایجاد کارزاری روانی در رسانهها، که گونهای از فشار و زور است، مالکان خرد ارز را از سقوط بهای ارز بترساند و به فروش ارز وادارد. این سیاست هم پس از چندی با از میان رفتن اثر روانی از بین خواهد رفت.

وابستگان حکومت ولایی با نسبت دادن افزایش نرخ ارزهای خارجی را به فعالیت دلالها، هشدار میدهند که هر که ارز را بیشتر و کمتر از نرخ فرمایشی خرید و فروش کرد، دستگیر میکنند تا بدین ترتیب آرامش را به بازار بازگردانند. این برعکس کردن داستان است. هیچ دلالی نمیتواند افزایشدهنده نرخ دلار باشد، اما میتواند در بازاری که خارج از اراده او به وجود آمده است، سودجویی کند. متهم کردن دلالان به ایجاد نابسامانیهای ارزی اگر از روی حسابگری سیاسی نباشد، بیشک از سرناآگاهی است. عامل اصلی نابسامانی دولت و بانک مرکزی جمهوری اسلامی است.

باید دانست که زور و فشار از سوی نظام ولایی هماورد تعیین بها بر اساس عرضه و تقاضا در بازار ارز نخواهد شد. مادامی که اقتصاد ایران از نظام رانتی ولایی به اقتصاد بازار گذر نکند، بهای دلار و ارز خارجی همچنان در بازار آزاد خیابان فردوسی تهران افزایش خواهد یافت.